CONTATO

Sistema Sirius SAT Lite

Aparelho SAT Fiscal

Impressora

A Soft Clever dispõe de soluções para todos os segmentos do varejo, atacado e indústria seja de micro, pequeno ou médio porte.

Nossos serviços atendem uma ampla gama de negócios, incluindo lojas em geral, depósitos, supermercados, lojas de autopeças, pet shops, óticas, bares, restaurantes, pizzarias, padarias, serviços automotivos, salões de beleza, e muitos outros. Estamos aqui para oferecer o suporte que você precisa.

PDV simplificado para gestão das vendas e do estoque.

R$ 29,90 no Plano Mensal

Cadastro de produtos.

Venda de produtos.

Permite vender através da descrição, código interno e código de barras.

Permite a escolha da condição de pagamento.

Relatório de produtos e de vendas.

Geração de orçamento, pedido de venda, baixa de estoque e afins.

A partir de: R$ 59,90 no Plano Mensal

Cadastro de Produtos e apenas um relatório.

Controle de estoque.

Vendas de mercadorias com a impressão de pedido e apenas um relatório gerencial.

Modalidade de contratação: Mensal (Sem Fidelidade).

Valor da Mensalidade: R$ 59,90 para 01 usuário.

Cadastro de Clientes.

Cadastro de Produtos e relatórios diversos.

Controle de estoque.

Vendas de mercadorias com a impressão de pedido e relatórios gerenciais.

Modalidade de contratação: Mensal (Sem Fidelidade).

Valor da Mensalidade: R$ 69,90 para 01 usuário.

Cadastro de Clientes.

Cadastro de Fornecedores.

Cadastro de Produtos e relatórios diversos.

Controle de estoque.

Vendas de mercadorias com a impressão de pedido e relatórios gerenciais.

Financeiro a Pagar e Receber.

Modalidade de contratação: Mensal (Sem Fidelidade).

Valor da Mensalidade: R$ 79,90 para 01 usuário.

Cadastro de Clientes.

Cadastro de Fornecedores.

Cadastro de Vendedores.

Cadastro de Produtos e relatórios diversos.

Controle de estoque.

Vendas de mercadorias com a impressão de pedido, possibilidade de escolha do vendedor no momento da venda e relatórios gerenciais.

Vendas Realizadas com uma série de relatórios adicionais.

Financeiro a Pagar e Receber.

Pedido de Compra.

Modalidade de contratação: Mensal (Sem Fidelidade).

Valor da Mensalidade: R$ 89,90 para 01 usuário.

Cadastro de Clientes.

Cadastro de Fornecedores.

Cadastro de Vendedores.

Cadastro de Motoboy.

Cadastro de Produtos, impressão de etiqueta de código de barras, montagem de lista de preços e relatórios diversos.

Controle de estoque e rotina de replicação de produtos.

Vendas de mercadorias com a impressão de pedido, possibilidade de escolha do vendedor no momento da venda, recurso de troca de mercadoria e relatórios gerenciais.

Controle de Caixa.

Vendas Realizadas com uma série de relatórios adicionais.

Financeiro a Pagar e Receber.

Pedido de Compra.

Possibilidade de integração com o Comanda, Delivery ou Ifood.

Modalidade de contratação: Mensal (Sem Fidelidade) ou Anual (Fidelidade 12 meses).

Valor da Mensalidade: R$ 99,90 para 01 usuário.

Valor da Anualidade: R$ 1.098,90 parcelado em 3 vezes para 01 usuário.

Sua nota fiscal eletrônica rápida e fácil.

A partir de: R$ 75,90 no Plano Anual

![]() Emissão de Nota Fiscal Eletrônica (NF-e) com envio e autorização junto a SEFAZ.

Emissão de Nota Fiscal Eletrônica (NF-e) com envio e autorização junto a SEFAZ.

![]() Rotinas de cancelamento e inutilização por faixa numérica.

Rotinas de cancelamento e inutilização por faixa numérica.

![]() Carta de correção.

Carta de correção.

![]() Envio automático de e-mail com XML e PDF.

Envio automático de e-mail com XML e PDF.

![]() Configurações de diversos tipos de operações com cálculo automático de impostos.

Configurações de diversos tipos de operações com cálculo automático de impostos.

![]() Pré-visualização e impressão do DANFE.

Pré-visualização e impressão do DANFE.

![]() Relatórios fiscais.

Relatórios fiscais.

O Sirius SAT - Emissor de Cupom Fiscal - é homologado na SEFAZ - SP.

A partir de: R$ 79,90 no Plano Anual

![]() Você terá suporte remoto online incluso na anualidade.

Você terá suporte remoto online incluso na anualidade.

![]() Você não pagará a taxa de instalação.

Você não pagará a taxa de instalação.

![]() Sistema SAT Fiscal para emissão de cupom fiscal eletrônico para o varejo em

geral.

Sistema SAT Fiscal para emissão de cupom fiscal eletrônico para o varejo em

geral.

![]() Sistema homologado.

Sistema homologado.

![]() Preparado para atender a lei da transparência.

Preparado para atender a lei da transparência.

![]() Geração de Nota Fiscal Paulista.

Geração de Nota Fiscal Paulista.

Emissor básico de cupom fiscal

Sem recursos adicionais.

Modalidade de contratação: Anual (Fidelidade de 12 meses).

Valor da Anuidade: R$ 838,80 para 01 usuário.

Emissor de cupom fiscal.

Controle de estoque.

Modalidade de contratação: Mensal (Sem Fidelidade).

Valor da Mensalidade: R$ 89,90 para 01 usuário.

Emissor de cupom fiscal

Controle de estoque

Controle de caixa.

Modalidade de contratação: Mensal (Sem Fidelidade).

Valor da Mensalidade: R$ 109,90 para 01 usuário.

Emissor de cupom fiscal.

Controle de estoque.

Controle de caixa.

Financeiro a pagar e receber.

Modalidade de contratação: Mensal (Sem Fidelidade) ou Anual (Fidelidade 12 meses).

Valor da Mensalidade: R$ 129,90 para 01 usuário.

Valor da Anualidade: R$ 1.428,90 parcelado em 3 vezes para 01 usuário.

Emissor de cupom fiscal.

Controle de estoque.

Controle de caixa.

Recurso de troca de mercadoria.

Financeiro a pagar e receber.

Pedido de Compra.

Relatórios Gerenciais.

Integração com Balança.

E demais recursos.

Modalidade de contratação: Mensal (Sem Fidelidade) ou Anual (Fidelidade 12 meses).

Valor da Mensalidade: R$ 149,90 para 01 usuário.

Valor da Anualidade: R$ 1.648,90 parcelado em 3 vezes para 01 usuário.

Pedido de venda através do celular.

A partir de: Consulte

![]() Possui recursos semelhantes ao Sírius Pré-Venda, mas de forma mais simplificada.

Possui recursos semelhantes ao Sírius Pré-Venda, mas de forma mais simplificada.

![]() Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Comanda de venda através do computador.

A partir de: Consulte

![]() Para restaurantes, padarias, pizzarias, bares e entretenimento em geral.

Para restaurantes, padarias, pizzarias, bares e entretenimento em geral.

![]() Abertura, fechamento e controle dos itens da comanda.

Abertura, fechamento e controle dos itens da comanda.

![]() Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Comanda de venda através do celular.

A partir de: Consulte

![]() Possui recursos semelhantes ao Sírius Comanda, mas de forma mais simplificada.

Possui recursos semelhantes ao Sírius Comanda, mas de forma mais simplificada.

![]() Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Tenha o controle de uma ou mais lojas através da WEB.

A partir de: Consulte

![]() Cadastro dos produtos e ajustes dos saldos das lojas.

Cadastro dos produtos e ajustes dos saldos das lojas.

![]() Conferência das vendas e das movimentações dos caixas das lojas.

Conferência das vendas e das movimentações dos caixas das lojas.

![]() Tudo online.

Tudo online.

![]() Controla uma ou várias filiais.

Controla uma ou várias filiais.

Controle das entregas para comércio em geral.

A partir de: Consulte

![]() Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Agilidade nas vendas por aplicativo.

A partir de: Consulte

![]() Captura os pedidos do iFood, monta o pedido de venda e executa o despacho de

forma rápida e fácil.

Captura os pedidos do iFood, monta o pedido de venda e executa o despacho de

forma rápida e fácil.

![]() Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Cadastro de laboratórios, oftalmologistas e afins.

A partir de: Consulte

![]() Controle de lentes, armações, marcas e modelos.

Controle de lentes, armações, marcas e modelos.

![]() Controle de ordens de serviços.

Controle de ordens de serviços.

![]() Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Controle completo do Pet.

A partir de: Consulte

![]() Controle de raça, tipo de pelagem, tutor e vacinação.

Controle de raça, tipo de pelagem, tutor e vacinação.

![]() Agendamentos, atendimentos e muito mais.

Agendamentos, atendimentos e muito mais.

![]() Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Gera o cupom fiscal de forma automatizada através do Sírius SAT.

Sistema completo de gestão empresarial.

A partir de: Consulte

Controle completo dos cadastros de Clientes, Fornecedores, Produtos e Transportadores.

Diversos relatórios utilizando os dados cadastrados e que podem ser gerados a partir do filtro escolhido.

Pedidos de compra de matérias primas ou produtos acabados.

Módulo totalmente integrado com o estoque e financeiro.

Entrada detalhada - Leitura do XML da NFE-e do fornecedor

Requisição e cotação de compras

Cadastro de Produtos e saldos atualizados automaticamente - Disponível junto a contratação de leitura de XML.

Módulo totalmente integrado com o estoque e financeiro - Disponível para todas as contratações.

Também é possível integrar com Sped Fiscal de ICMS e IPI

Emissão de Pedidos de Vendas, Orçamentos, Transferências e Comissões Simplificadas.

Emissão de Nota Fiscal Eletrônica (NF-e) com envio, autorização e retorno junto a Sefaz, rotinas de cancelamento e inutilização por faixa de número, carta de correção, geração automática e envio de e-mail com XML e PDF, configurações de diversos tipos de operações com cálculo automático de impostos, pré-visualização e impressão do DANFE e opções de relatórios fiscais.

Manifestação dos Documentos Fiscais (MDF-e).

Emissão de Cupom Fiscal Eletrônico (SAT Fiscal) com Vendas no Atacado e Varejo.

Nota Fiscal Consumidor Eletrônico (NFC-e) com Vendas no Atacado e Varejo.

Controle de Entregas.

Controle de Reserva.

Liberação de Pedidos.

Expedição de Pedidos.

Controle do Comercial Completo com Controle de Comissões e Total de Vendas por período (módulo externo).

Controle de Comandas e Delivery para Restaurantes, Bares e Lanchonetes.

Notas Fiscais de Serviços.

Manifestação dos Documentos Fiscais (MDF-e) - Disponível para todas as contratações.

Controle de Contas a Pagar com lançamentos automáticos a partir dos Pedidos de Compras. - Disponível para todas as contratações.

Controle de Contas a Receber com lançamentos automáticos a partir do Módulo de Vendas. - Disponível para todas as contratações.

Conciliações Bancárias simplificadas. - Disponível para todas as contratações.

Relatórios gerenciais a partir dos lançamentos. - Disponível para todas as contratações.

Sispag – Integração entre o contas a pagar e a instituição bancária

Geração de ordem de produção a partir do pedido de venda

Geração de ordem de produção para estoque

Controle por grade simples ou grade composta para confecções

Controle de fases de produção

Baixa automática das matérias primas conforme estrutura do produto

Carga automática no estoque do produto acabado após encerramento da produção

Impressão de Ordem de produção

Status da produção

Ficha de corte

Ficha técnica do produto que permite exportação para Excel

Ordens de serviços

Reportagem exibida na Band News.

Conheça em apenas um minuto nossos produtos e serviços.

Veja como imprimir um cupom fiscal eletrônico SAT em alguns segundos.

Conheça em apenas um minuto nossa ferramenta auxiliar de venda.

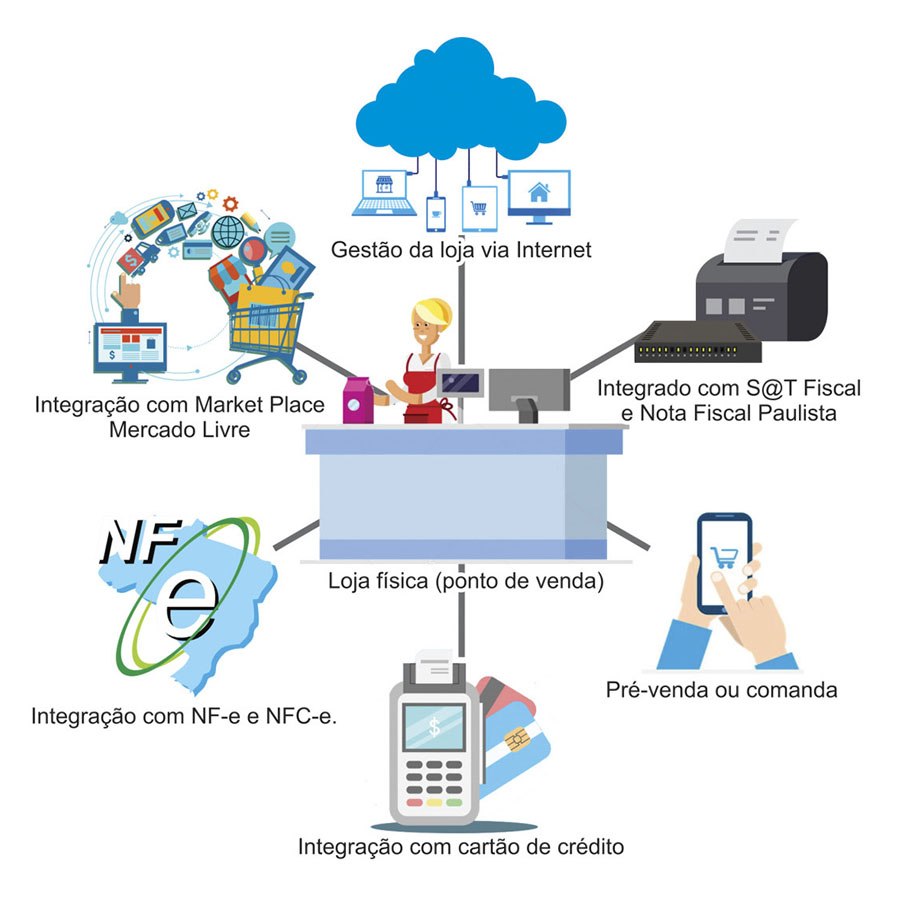

Emissor S@T fiscal e NFC-e com integração aos módulos Pré-venda, Delivery, Comandas, Sírius App Comandas e Pré-venda, Sírius Web Lojas, Sírius Market Place e cartão de crédito/TEF.

NF-e, CT-e, NFS-e, Vendas, Liberação e Expedição de Pedidos, Reserva, Troca / Devolução, Financeiro, Cobrança, Compras e muito mais.

Ordens de produção com explosão de matéria prima e lote.

Controle Completo de Assistência Técnica.

Sped ICMS, IPI, Pis e Cofins e Bloco K completo.

O equipamento SAT (Sistema Autenticador e Transmissor de Cupons Fiscais Eletrônicos) documenta, de forma eletrônica, as operações comerciais dos contribuintes varejistas do Estado de São Paulo, substituindo os equipamentos ECF (Emissor de Cupom Fiscal). O SAT gera e autentica os CF-e-SAT (Cupons Fiscais Eletrônicos) e os transmite automatica e periodicamente, via internet, à Secretaria da Fazenda.

O projeto SAT-CF-e (Sistema Autenticador e Transmissor de Cupons Fiscais Eletrônicos) documenta, de forma eletrônica, as operações comerciais do varejo dos contribuintes do Estado de São Paulo, em substituição aos equipamentos ECF (Emissor de Cupom Fiscal).

Para isso criou:

Um novo modelo de documento fiscal eletrônico, o Cupom Fiscal Eletrônico – SAT (CF-e-SAT), aderente ao modelo da Nota Fiscal Eletrônica (NF-e);

Um novo padrão de equipamento de baixo custo, o SAT, para gerar, autenticar com validade jurídica e transmitir, via Internet, os CF-e-SAT emitidos pelos estabelecimentos comerciais.

O projeto possibilita aos consumidores localizar o documento fiscal no programa da Nota Fiscal Paulista mais rapidamente, além de simplificar as obrigações acessórias dos estabelecimentos varejistas.

O CF-e-SAT, modelo 59, é um documento fiscal eletrônico, emitido, armazenado e transmitido automaticamente pelo equipamento SAT, de existência apenas digital, documenta operações de circulação de mercadorias no varejo. Sua validade jurídica é garantida pela assinatura digital feita pelo equipamento SAT por meio do seu Certificado Digital.

Como o CF-e-SAT só existe na forma eletrônica, o consumidor receberá como comprovante de sua aquisição o chamado Extrato do CF-e-SAT.

Com o CF-e-SAT, procura-se estabelecer um novo padrão para o varejo: documento fiscal válido é o Documento Fiscal Eletrônico existente na base de dados do Fisco. Este padrão é similar ao atualmente utilizado pela NF-e.

Base Legal: Parágrafo único, do artigo 1º da Portaria CAT-147, de 05-11-2012.

Os principais benefícios para o contribuinte ao usar o equipamento SAT são a redução de custos e a simplificação de obrigações acessórias.

Além disso, o contribuinte conta com um documento dotado de validade jurídica pela Medida Provisória 2.200-2/01, tendo garantia de autenticidade e integridade nos documentos eletrônicos emitidos pelo equipamento SAT.

O equipamento SAT gera e autentica, por meio de Certificado Digital próprio, o Cupom Fiscal Eletrônico – SAT (CF-e-SAT) e transmite periódica e automaticamente à Secretaria da Fazenda (SEFAZ), via Internet. O SAT não possui impressora a ele integrado.

O equipamento SAT é exclusivo para emissão do CF-e-SAT. Como o CF-e-SAT é um documento fiscal eletrônico, o SAT não possui mecanismo impressor. Entretanto, para emissão do Extrato do CF-e-SAT, deve-se utilizar uma impressora comum (não fiscal), acionada pelo programa Aplicativo Comercial (AC).

Não. O Sat é um equipamento. O equipamento SAT gera e autentica, por meio de Certificado Digital próprio, o Cupom Fiscal Eletrônico – SAT (CF-e-SAT) e transmite periódica e automaticamente à Secretaria da Fazenda (SEFAZ), via Internet. O SAT não possui impressora a ele integrado.

Certificação Digital é uma tecnologia que permite assinar documentos eletrônicos com a mesma validade jurídica encontrada em um reconhecimento de firma tradicionalmente feito por Cartórios. Além disso, protege o contribuinte e a SEFAZ, pois garante a autenticidade e integridade dos documentos eletrônicos emitidos pelo equipamento SAT.

Sim, o certificado digital do equipamento SAT difere do e-CNPJ da empresa e cada SAT tem um certificado próprio. Por isso o número de certificados digitais depende do número de equipamentos SAT que a empresa adquirir.

O contribuinte pode optar entre dois tipos de Certificado Digital para o equipamento SAT:

padrão AC-Sefaz, oferecido gratuitamente pela SEFAZ para todos os contribuintes paulistas obrigados ao uso do equipamento SAT; ou

padrão ICP-Brasil, que pode ser adquirido no mercado junto às Autoridades Certificadoras.

O contribuinte deve optar pelo tipo de Certificado que deseja antes de começar a utilizar o SAT, quando realizar a vinculação do Número de Série ao CNPJ do contribuinte..

Ressaltamos que se trata de Certificado específico para o equipamento SAT, não se confundindo com Certificado Digital de empresa (e-CNPJ ou e-PJ), utilizado para acesso ao sistema de retaguarda da Sefaz.

O Certificado Digital padrão AC-Sefaz oferecido gratuitamente pela SEFAZ, está disponível para todos os contribuintes paulistas que utilizam o equipamento SAT no Estado de SP. Importante ressaltar que o contribuinte deve optar pelo Certificado com este padrão, quando realizar a ativação do equipamento.

Ressaltamos que se trata de Certificado específico para o equipamento SAT, não se confundindo com Certificado Digital de empresa (e-CNPJ ou e-PJ), utilizado para acesso ao sistema de retaguarda da Sefaz.

Caso o contribuinte decida utilizar o padrão AC-Sefaz, o certificado será gerado pela SEFAZ e instalado automaticamente no equipamento durante o processo de ativação para uso.

Ressaltamos que se trata de Certificado específico para o equipamento SAT, não se confundindo com Certificado Digital de empresa (e-CNPJ ou e-PJ), utilizado para acesso ao sistema de retaguarda da Sefaz.

Se o contribuinte estiver credenciado no DEC – Domicílio Eletrônico do Contribuinte, ele deve necessariamente utilizar o e-CNPJ para acessar o sistema. O " - NPJ" " -CPF" não é fornecido pela Sefaz/SP e deve ser providenciado junto ao mercado.

Caso o contribuinte não esteja credenciado no DEC, deve acessar utilizando o usuário e senha do PFE – Posto Fiscal Eletrônico. Neste caso, serão utilizados usuário e senha do PFE, mas o acesso será pelo sistema de retaguarda do SAT, e não pelo PFE.

Não. O contribuinte pode utilizar o certificado de qualquer uma delas; na tela inicial, o sistema exibirá os CNPJs de todas filiais com inscrição no Cadastro de Contribuintes do ICMS, com o mesmo CNPJ base do certificado, e o contribuinte deverá escolher uma filial para acessar.

O certificado digital do equipamento SAT, padrão AC-Sefaz, é oferecido gratuitamente pela SEFAZ e está disponível para todos os contribuintes paulistas que utilizarem o equipamento SAT no Estado de SP.

Conforme a Política de Certificado de Assinatura Digital Tipo A3 da Autoridade Certificadora SAT SEFAZ SP PC A3 DA AC SAT SEFAZ SP, o período máximo de validade admitido para certificados de Assinatura Digital Tipo A3 da AC SAT SEFAZ SP é de 5 (cinco) anos. Atualmente os certificados emitidos terão 5 anos de validade, porém esse prazo pode ser alterado pela Sefaz sem aviso prévio.

Ressaltamos que se trata de Certificado específico para o equipamento SAT, não se confundindo com Certificado Digital de empresa (e-CNPJ ou e-PJ), utilizado para acesso ao sistema de retaguarda da Sefaz.

Além do equipamento SAT é necessário:

Equipamento de processamento de dados com porta USB (normalmente um microcomputador);

Aplicativo Comercial (AC) compatível com utilização com o equipamento SAT;

Rede local com acesso à Internet;

Impressora comum (não fiscal), podendo ser compartilhada entre diferentes SAT.

Vale lembrar que, para utilização do atual equipamento ECF, já é necessário dispor de um equipamento de processamento de dados. Com relação à impressora, qualquer impressora comum pode ser utilizada, de bobina contínua ou de folhas soltas, térmica, laser, jato de tinta ou outra tecnologia, bastando que consiga imprimir o extrato do CF-e-SAT adequadamente.

Consulte o Passo a passo da aquisição do SAT até a vinculação: http://www.fazenda.sp.gov.br/guia/sat/aquisicao.shtm

O SAT deve permanecer no estabelecimento, no sentido de que é lá que a emissão do documento deve ocorrer. Ela não poderá ser feita fora do estabelecimento do contribuinte.

O SAT poderá ser, contudo, transportado para um ponto de internet, para que os Cupons eletrônicos sejam transmitidos, conforme a Portaria CAT 147/12 nos artigo 6º-A e 24, II e parágrafo único:

Artigo 6º-A - Salvo disposição em contrário ou autorização expressa do Fisco, o equipamento SAT não poderá ser retirado do estabelecimento desde a data de sua ativação até sua desativação.

Artigo 24 - Na hipótese em que a rotina de transmissão automática dos arquivos digitais do CF-e-SAT não for concluída com sucesso pelo SAT na periodicidade estabelecida conforme previsto no artigo 8º, o contribuinte poderá, alternativamente:

I - enviar as cópias de segurança dos referidos arquivos digitais para o ambiente de processamento de dados da Secretaria da Fazenda, no endereço eletrônico www.fazenda.sp.gov.br/sat;

II - transportar o SAT até um ponto de conexão com a internet para que os CF-e-SAT sejam transmitidos ao ambiente de processamento de dados da Secretaria da Fazenda.

Parágrafo único - Na hipótese do inciso II, se o ponto de conexão com a internet localizar-se fora do estabelecimento onde o SAT é utilizado, para acobertar o trânsito do equipamento, será emitida a Nota Fiscal Eletrônica - NF-e, modelo 55, ou, tratando-se de contribuinte não obrigado à emissão de NF-e, a Nota Fiscal, modelo 1 ou 1-A.

Não. Pela natureza do documento, que é eletrônico e do equipamento SAT, não é possível que este trabalhe com o PAF-ECF, cujo objetivo é interagir com o ECF.

Ressaltamos que o Estado de São Paulo nunca exigiu o uso do PAF-ECF junto com o ECF.

Acesse pela internet a página do projeto SAT em www.fazenda.sp.gov.br/sat.

Acesse no menu lateral: Acesso ao sistema de retaguarda do SAT > Contribuinte/Contabilista/Desenvolvedor e clique no link indicado.

Consulte o passo a passo:

Para contribuinte: http://www.fazenda.sp.gov.br/guia/sat/acesso.shtm

Para contabilista: http://www.fazenda.sp.gov.br/guia/sat/acesso_contabilista.shtm Para procurador: http://www.fazenda.sp.gov.br/guia/sat/acesso_procurador.shtm Para Software House: http://www.fazenda.sp.gov.br/guia/sat/acesso_software.shtm

O Código de Vinculação estabelece vinculação entre a software house, empresa desenvolvedora do AC e o contribuinte usuário do AC.

O Código vincula o CNPJ da software house ao CNPJ do estabelecimento onde o AC e o SAT estão sendo utilizados. Se o contribuinte tiver várias filiais, deve existir, portanto, um código de vinculação para cada uma.

O fornecimento do Código pela software house é obrigatório.

Os equipamentos de borda entre a rede local e a Internet devem permitir a livre comunicação com:

Qualquer endereço pertencente ao domínio "fazenda.sp.gov.br" na porta HTTPS (TCP-443);

Qualquer endereço pertencente ao domínio "rnp.br" e "ntp.br" na porta NTP (UDP-123).

Entende-se por equipamentos de bordas os firewalls, roteadores, Proxy's, UTM, IPS, ou qualquer outro dispositivo que implemente o conceito de filtro de pacotes e que possam impedir tais comunicações.

O equipamento SAT:

Deve ser interligado com qualquer equipamento de processamento de dados padrão de mercado que possua um AC (Aplicativo Comercial) instalado, adequado para se comunicar com o SAT;

Recebe do AC os dados de venda e fará a validação das informações, gerando o CF-e-SAT, assinando-o digitalmente;

Tem uma interface de conexão com a Internet, através da rede local de dados do estabelecimento comercial, que será usada nas comunicações com o fisco para a transmissão dos CF-e-SAT gerados;

A cada CF-e-SAT gerado, o equipamento SAT retorna ao AC uma cópia digital do mesmo, chamada de cópia de segurança, a partir da qual o AC imprime o Extrato do CF-e-SAT na impressora comum. A cópia de segurança deve ser mantida pelo contribuinte pelo prazo previsto na legislação e também para a eventual necessidade de transmissão em contingência.

Para enviar os CF-e-SAT, basta conectar o SAT à internet por meio da rede local do estabelecimento comercial e aguardar a transmissão automática dos mesmos à Sefaz.

Caso permaneça sempre conectado à internet, o SAT automaticamente enviará os cupons.

Somente na impossibilidade de conectar o SAT à Internet, o contribuinte deverá transmitir as cópias de segurança via upload nos sistemas da SEFAZ (transmissão em contingência).

O Cupom Fiscal emitido pelo Emissor de Cupom Fiscal, e a Nota Fiscal de Venda a Consumidor, ambos em papel.

É necessário o uso do SAT, que é um equipamento específico para emissão do Cupom Fiscal Eletrônico-SAT. Portanto, para emitir o CF-e-SAT será necessário utilizar o equipamento SAT acoplado a um equipamento de processamento de dados (normalmente um microcomputador) com Aplicativo Comercial, impressora comum (não fiscal) e acesso à Internet.

Consulte os requisitos na Portaria CAT 147 de 05/11/12, em www.fazenda.sp.gov.br/sat.

O Cupom Fiscal Eletrônico-SAT (CF-e-SAT) é emitido exclusivamente por meio do equipamento SAT. Não é possível, portanto, emitir o CF-e-SAT por meio de um programa emissor, semelhante ao que ocorre na emissão da Nota Fiscal Eletrônica (NF-e).

O consumidor pode consultar o CF-e-SAT por meio de acesso ao sistema da Nota Fiscal Paulista da SEFAZ, caso o consumidor tenha informado seu CPF, ou usando a chave de acesso impressa no Extrato, também no site da SEFAZ. É possível consultar os dados básicos do CF-e através do aplicativo de celular fornecido pela SEFAZ (mais informações no site do SAT: http://www.fazenda.sp.gov.br/sat/)

Consulta pública:

Sim. Assim como na atual emissão de Cupom Fiscal por meio de equipamento ECF, o fornecimento do CPF ou CNPJ pelo consumidor é facultativo, e o equipamento SAT permitirá a emissão do CF-e-SAT mesmo sem essa informação.

Consulte o Guia do Usuário através do link: http://www.fazenda.sp.gov.br/guia/sat/consulta_parametro.shtm Para obter o passo a passo de como consultar essa informação no sistema.

Somente os Cupons Fiscais Eletrônicos emitidos nos últimos 30 minutos podem ser cancelados. O processo de cancelamento é similar ao processo de emissão, ou seja, as informações sobre o cancelamento são informadas no Aplicativo Comercial e enviadas ao equipamento SAT, que automaticamente emite o Cupom Fiscal Eletrônico de Cancelamento. Esses cupons também são automaticamente transmitidos para a SEFAZ quando o SAT estiver conectado à internet. Consulte a Especificação Técnica de Requisitos do SAT para mais

Base Legal: Artigo 15 e parágrafo único do Artigo 15 da Portaria CAT-147, de 05-11-2012.

Na hipótese de o contribuinte obrigado a emitir CF-e-SAT exercer atividade sujeita à incidência do Imposto Sobre Serviços de Qualquer Natureza - ISSQN, poderão ser utilizados os campos do CF-e-SAT relativos ao ISSQN, desde que a legislação municipal assim permita.

Portanto, consulte a legislação da administração tributária do seu município para verificar se há permissão.

Base legal: Artigo 31 da Portaria CAT 147 de 2012.

Os dados a seguir são preenchidos automaticamente pelo equipamento, com base nas informações do CADESP:

Razão social

Nome Fantasia

Endereço completo

Regime Tributário

A alteração desses dados deve ser feita no CADESP. Alguns dias depois os novos dados são enviados automaticamente ao equipamento SAT quando este for conectado à internet. Caso os dados não sejam alterados, verifique se os dados foram alterados no CADESP.

Se estiverem corretos no CADESP verifique se o SAT está conectado à internet e se os equipamentos de borda entre a rede local e a Internet permitem a livre comunicação com:

Qualquer endereço pertencente ao domínio "fazenda.sp.gov.br" na porta HTTPS (TCP-443);

Qualquer endereço pertencente ao domínio "rnp.br" e "ntp.br" na porta NTP (UDP-123).

Entende-se por equipamentos de bordas os firewalls, roteadores, Proxy's, UTM, IPS, ou qualquer outro dispositivo que implemente o conceito de filtro de pacotes e que possam impedir tais comunicações.

Caso a comunicação com a Sefaz estiver regular, o contribuinte pode efetuar um bloqueio do SAT e posteriormente um desbloqueio do equipamento. Quando o contribuinte bloqueia o SAT, o equipamento busca um arquivo de parametrização de bloqueio no sistema da Sefaz. Ao efetuar o desbloqueio, o SAT busca um arquivo de parametrização de uso no sistema. Em tese, isso fará com que os dados cadastrais sejam atualizados no SAT.

Para mais informações sobre o bloqueio: http://www.fazenda.sp.gov.br/guia/sat/bloqueio.shtm

Para mais informações sobre o desbloqueio: http://www.fazenda.sp.gov.br/guia/sat/desbloqueio.shtm

Caso o problema persistir envie pelo Fale Conosco:

CNPJ do contribuinte;

Número de Série do SAT com o dado desatualizado;

A informação de que o(s) dado(s) foi/foram atualizado(s) no CADESP e a data dessa alteração.

O valor máximo do CF-e-SAT no Estado de São Paulo é de R$ 10.000,00 (dez mil reais).

Referência: § 7º do Artigo 212-O do RICMS.

Tanto para o SAT não ativo quanto para o SAT já ativo é importante verificar a vigência de uso do modelo, disponível no site da SEFAZ: http://www.fazenda.sp.gov.br/sat/consultas_publicas/modelos_reg.asp.

SAT ainda não ativo: o SAT deve ser ativado antes do término da vigência da versão do software básico instalado no SAT, a data do término da vigência da versão está disponível no mesmo local em que é possível verificar a vigência de uso do modelo.

SAT ativo: Aconselhamos atenção às alterações de versão do Software Básico, principalmente no caso de nova versão de layout do CF-e-SAT. É aconselhável possuir a última versão instalada no equipamento.

O extrato do CF-e-SAT é uma cópia simplificada do documento eletrônico, servindo basicamente para controle das aquisições pelo consumidor. Nele existe a chave de acesso que possibilita a consulta do respectivo documento eletrônico no site da Secretaria da Fazenda, bem como um código do tipo QRCODE que possibilitará a checagem da autenticidade do extrato por meio de telefones celulares compatíveis com a tecnologia.

Sim, o Extrato do CF-e-SAT é um documento fiscal, porém não se confunde com o CF-e. O extrato serve para o consumidor controlar suas compras e consultar posteriormente o CF-e-SAT nos sistemas da SEFAZ.

Base Legal: artigo 124 do RICMS e artigo 16 da Portaria CAT 147 de 05/11/2012.

Não. A função do extrato é prover ao consumidor informações a respeito das suas compras. O que o contribuinte deverá armazenar são as cópias de segurança digital pelo período determinado na legislação.

Se o contribuinte não informar o valor em painel afixado no estabelecimento, o valor aproximado dos tributos deve obrigatoriamente ser impresso no extrato do CF-e-SAT.

Caso o contribuinte opte por informar esse valor em painel afixado no estabelecimento, conforme artigo 2º, §2º da Lei Nº 12.741, de 8 de Dezembro de 2012, o preenchimento será opcional.

Referência: Lei Nº 12.741, de 8 de Dezembro de 2012

A introdução do SAT será gradativa de acordo com o cronograma do artigo 27 da Portaria CAT 147 de 05/11/2012.

Data Hipóteses de obrigatoriedade

Data |

Condição |

Hipóteses de obrigatoriedade |

|---|---|---|

| 1º/07/2015 |

Novos estabelecimentos |

ECFs que tenham mais de 5 anos desde a primeira lacração, para as seguintes CNAEs: 4731800, 4771701 e 4781400; Contribuintes que utilizavam SPED em substituição ao ECF. |

| 1º/08/2015 |

ECFs que tenham mais de 5 anos desde a primeira lacração, para as seguintes CNAEs: |

5611201, 5611203 e 4744005. |

| 1º/09/2015 |

ECFs que tenham mais de 5 anos desde a primeira lacração, para as seguintes CNAEs: |

4782201, 4721102, 4530703, 4772500, 4789099, 4729699, 4722901, 4744099, 4713001, 4771702, 4721104, 4774100, 4761003, 4753900, 4744001, 4754701. |

| 1º/10/2015 |

Demais CNAEs cujos ECFs tenham mais de 5 anos desde a primeira lacração, exceto |

4711301, 4711302, 4712100. |

| 1º/01/2016 |

ECFs que tenham mais de 5 anos desde a primeira lacração, para as seguintes CNAEs: |

4711301, 4711302, 4712100. Em substituição à Nota Fiscal de venda a consumidor (mod 2) para os contribuintes que faturaram R$ 100 mil ou mais em 2015; Postos de combustível, em substituição à Nota Fiscal de venda a consumidor (mod 2). |

| 1º/01/2017 |

Em substituição à Nota Fiscal de venda a consumidor (mod 2) para os contribuintes que faturaram R$ 80 mil ou mais em 2016; |

Prazo final para os postos de combustível cessarem TODOS os ECFs. |

| 1º/01/2018 |

Em substituição à Nota Fiscal de venda a consumidor (mod 2) para os contribuintes que faturaram R$ 60 mil ou mais em 2017. |

Existem mais regras e exceções, portanto, consulte a Portaria CAT 147, de 05/11/2012. |

Para os estabelecimentos cuja atividade econômica esteja classificada no código 4731-8/00 (comércio varejista de combustíveis para veículos automotores) da CNAE:

a partir de 01/07/2015, em substituição ao Cupom Fiscal emitido por equipamento Emissor de Cupom Fiscal – ECF que contar 5 anos ou mais da data da lacração inicial. Esta condição se encerra em 01/01/2017, data em que não será mais permitida a emissão de Cupom Fiscal por ECF, devendo estes serem obrigatoriamente cessados.;

a partir de 01-01-2016, em substituição à Nota Fiscal de Venda a Consumidor, modelo 2.

Consulte as regras completas de obrigatoriedade de emissão do CF-e-SAT por meio do equipamento SAT na Portaria CAT 147, de 05/11/2012.

Os contribuintes do varejo deverão utilizar o equipamento SAT em seu estabelecimento comercial de acordo com cronograma de obrigatoriedade, disposto no artigo 27 da Portaria CAT 147 de 05/11/2012.

São obrigadas a usar o SAT empresas que realizem vendas para consumidor final conforme determinado na Portaria CAT 147 de 2012.

Para os estabelecimentos inscritos antes de 01/07/2015, prevalecia a obrigatoriedade de emissão de Cupom Fiscal pelo ECF.

Os ECFs devem ser substituídos pelo SAT quando completarem 5 (cinco) anos da data da primeira lacração inicial indicada no Atestado de Intervenção. No caso dos Postos de Gasolina o uso de todos os ECF deve ser cessado em 01/01/2017.

Os estabelecimentos inscritos a partir de 01/07/2015, devem emitir o CF-e-SAT a partir da data da inscrição no Cadastro de Contribuintes do ICMS. Consulte o artigo 27 da Portaria CAT 147 de 05/11/2012 para obter mais informações.

São obrigadas a usar o SAT empresas que realizem vendas para consumidor final com receita bruta anual a partir dos valores determinados na Portaria CAT 147 de 2012, não importando se a empresa é do Simples ou não. Consulte o artigo 27 da Portaria CAT 147 de 05/11/2012 para verificar o cronograma de obrigatoriedade.

Os contribuintes que não estiverem obrigados à emissão do CF-e-SAT, modelo 59, conforme disposto no artigo 27 da Portaria CAT 147 de 2012, poderão, voluntariamente, utilizar o equipamento SAT para emitir x v n " -e-SAT – " ín " " 6 § 7º g 212-O

do Regulamento do ICMS, hipótese em que serão observadas as disposições contidas na Portaria CAT 147 de 2012.

Base Legal: artigo 29 da Portaria CAT 147 de 05/11/2012.

Os contribuintes que não estiverem obrigados à emissão do CF-e-SAT, modelo 59, conforme disposto no artigo 27 da Portaria CAT 147 de 2012, poderão, voluntariamente, utilizar o equipamento SAT para emitir x v n " -e-SAT – " ín " " 6 § 7º g 212-O do Regulamento do ICMS, hipótese em que serão observadas as disposições contidas na Portaria CAT 147 de 2012.

Base Legal: artigo 29 da Portaria CAT 147 de 05/11/2012.

Não é necessário efetuar uma requisição específica de adesão para emissão de CF-e-SAT. O contribuinte paulista interessado em utilizar o SAT poderá adquiri-lo no mercado e utilizá-lo seguindo os procedimentos descritos no artigo 2º da Portaria CAT 147 de 05/11/12.

Consulte o Guia do Usuário com os passos para começar a utilizar o SAT: http://www.fazenda.sp.gov.br/guia/sat/aquisicao.shtm

Nada muda enquanto não se iniciar a obrigatoriedade de uso do SAT para o contribuinte.

O Ajuste Sinief nº 11 de 24 de setembro de 2010 autoriza os Estados de Alagoas, Ceará, Minas Gerais, Paraná e São Paulo a instituírem o Cupom Fiscal Eletrônico (CF-e-SAT) em substituição ao Cupom Fiscal emitido por equipamento Emissor de Cupom Fiscal (ECF).

A adoção do CF-e-SAT e do equipamento SAT em cada um destes Estados depende da legislação estadual específica. Por favor, consulte a Administração Tributária do seu Estado.

Para a apuração da receita bruta deverá ser considerado o somatório da receita bruta anual de todos os estabelecimentos, situados neste Estado, pertencentes ao mesmo titular.

Considera-se receita bruta o produto da venda de bens e serviços nas operações em conta própria, o preço dos serviços prestados e o resultado auferido nas operações em conta alheia, não incluído o valor do Imposto sobre Produtos Industrializados - IPI, o das vendas canceladas e o dos descontos concedidos incondicionalmente.

O contribuinte deve considerar o somatório da receita bruta de todos os estabelecimentos, pertencentes à mesma empresa, situados neste Estado, levando-se em conta, para a composição desse valor, o faturamento bruto proveniente de operações ou prestações de serviço sujeitas ao ICMS, bem como o proveniente de prestações sujeitas ao ISSQN (Imposto sobre Serviço de Qualquer Natureza), sob a competência do Município.

Base Legal: §1º e §2º, do Artigo 252 do RICMS/2000.

Caso o estabelecimento possua mais de uma CNAE e se enquadre em mais de uma das datas indicadas no Anexo I, deverá ser considerada a data mais próxima a 01-07-2015, com exceção dos estabelecimentos cuja atividade principal esteja enquadrada nos códigos CNAE 4711301, 4711302 ou 4712100, hipótese em que deverá ser considerada a data referente à CNAE principal.

Base Legal: Item 3, do § 1º, do Artigo 27 da Portaria CAT-147, de 05-11-2012

Ao contribuinte obrigado à emissão de CF-e-SAT, nos termos do artigo 27 da Portaria CAT 147 de 2012, fica vedado o uso da Nota Fiscal de Venda a Consumidor "Online" - NFVC- "On-Line", modelo 2, a que se refere o § 12 do artigo 212-O do Regulamento do ICMS.

Base Legal: § 6º do artigo 27 da Portaria CAT 147 de 2012.

Nos termos da Portaria CAT 85/2015, a confirmação dos ECFs, lacrados e que tiveram os respectivos dados inseridos no Sistema ECF do Posto Fiscal Eletrônico (PFE) até 30/06/2015, poderá ser realizada até 31/12/2015.

Os ECFs que não forem confirmados até essa data, não poderão ser utilizados para fins fiscais.

A substituição deverá ocorrer quando o ECF completar 5 (cinco) anos da data da primeira lacração indicada no Atestado de Intervenção. E deve ser feita conforme cronograma disposto no anexo I da Portaria CAT 147 de 2012.

No caso de estabelecimentos cuja atividade econômica está classificada no código 4731-8/00 (comércio varejista de combustíveis para veículos automotores) da CNAE, além do disposto no anexo I da Portaria CAT 147 de 2012 também a partir de 01-01-2017, não será admitida a emissão de Cupom Fiscal emitido por equipamento ECF, independente da data da 1ª lacração inicial.

Nestes casos, se a substituição da MDF for suficiente para reparar o ECF, e esta substituição for registrada por meio de Atestado de Intervenção de Manutenção, o equipamento ECF poderá continuar a ser utilizado até o final do prazo de 5 anos da lacração inicial.

Neste caso, poderá ser adicionada memória adicional (caso o modelo do ECF o permita), registrando-se a operação por meio de Atestado de Intervenção de Manutenção, e o equipamento ECF poderá continuar a ser utilizado até o final do prazo de 5 anos da lacração inicial.

Durante o período de 5 anos, contados a partir da Intervenção Técnica de lacração inicial, poderão ser realizadas Intervenções Técnicas de manutenção, que eventualmente exijam novas lacrações.

Entretanto, se o ECF tiver seu uso cessado, ele não poderá ser novamente autorizado, e deverá ser substituído por equipamento SAT, ressalvado o disposto na Portaria CAT-147 de 05/11/2012, artigo 27, parágrafos 1º e 2º.

O ECF deve ter seu uso cessado. Após o início da utilização de SAT, o ECF poderá ser convertido em impressora comum e usado para imprimir o Extrato do Cupom Fiscal Eletrônico. Consulte o fabricante do seu ECF para checar a viabilidade desta conversão.

Caso o contribuinte resolva não usar mais o ECF, deve cessar seu uso e guarda-lo por um prazo, tudo conforme especificado na legislação.

A troca deve ser feita conforme cronograma disposto no anexo I da Portaria CAT 147 de 2012 e só termina quando todos os equipamentos ECF do estabelecimento tenham sido substituídos por SAT, de acordo com o artigo 27, § 1º, da Portaria CAT 147 de 05/11/2012.

No caso de estabelecimentos cuja atividade econômica está classificada no código 4731-8/00 (comércio varejista de combustíveis para veículos automotores) da CNAE, além do disposto no anexo I da Portaria CAT 147 de 2012 também a partir de 01-01-2017, não será admitida a emissão de Cupom Fiscal emitido por equipamento ECF, independente da data da 1ª lacração inicial.

O equipamento ECF autorizado até 30/06/2015 poderá ser utilizado por até 5 anos a partir da data da primeira lacração inicial, conforme Portaria CAT 147 de 05/11/12, artigo 27, devendo ser substituído por equipamento SAT ao final desse prazo.

No caso de estabelecimentos cuja atividade econômica está classificada no código 4731-8/00 (comércio varejista de combustíveis para veículos automotores) da CNAE, além do disposto no anexo I da Portaria CAT 147 de 2012 também a partir de 01-01-2017, não será admitida a emissão de Cupom Fiscal emitido por equipamento ECF, independente da data da 1ª lacração inicial.

Nos termos da Portaria CAT 85/2015, a confirmação dos ECFs, lacrados e que tiveram os respectivos dados inseridos no Sistema ECF do Posto Fiscal Eletrônico (PFE) até 30/06/2015, poderá ser realizada até 31/12/2015. Os ECFs que não forem confirmados até essa data, não poderão ser utilizados para fins fiscais.

Sim, no caso de transferência de ECF entre estabelecimentos paulistas, atendidas as condições:

O ECF deve estar autorizado para o estabelecimento que vai transferir o ECF antes do inicio da obrigatoriedade do SAT;

O ECF deve ter menos que 5 anos da data inicial de lacração;

Os dois estabelecimentos devem ser paulistas, tanto o transmissor quanto o que recebe o ECF; A transmissão deve se encaixar em um dos seguintes casos:

o Ser entre estabelecimentos pertencentes ao mesmo contribuinte. Nesse caso os dois estabelecimentos devem já estar inscritos antes do início da obrigatoriedade do SAT.

o Em uma incorporação, dos estabelecimentos da incorporada ou incorporadora para estabelecimentos da empresa resultante dessa incorporação, mesmo que o estabelecimento que recebe o ECF seja inscrito depois do início da obrigatoriedade do SAT; ou

o Em uma fusão, dos estabelecimentos das empresas fusionadas para estabelecimentos da empresa resultante dessa fusão, mesmo que o estabelecimento que recebe o ECF seja inscrito depois do início da obrigatoriedade do SAT; ou

o Em uma cisão, dos estabelecimentos da empresa cindida para os estabelecimentos das empresas resultantes dessa cisão, mesmo que o estabelecimento que recebe o ECF seja inscrito depois do início da obrigatoriedade.

Base Legal: §1º e §2º do Artigo 27 da Portaria CAT 147/12

Não, pois o CF-e-SAT é gerado somente por equipamento SAT de modelo devidamente registrado pelo Fisco. Os modelos registrados podem ser consultados na página do projeto SAT na internet: www.fazenda.sp.gov.br/sat.

Após o início da obrigatoriedade se o ECF tiver mais de 5 anos contados da lacração inicial ele deverá ser cessado independente da quantidade de memória disponível.

O equipamento SAT transmite automaticamente à SEFAZ os CF-e-SAT gerados. Portanto, não é necessário o contribuinte enviar REDF para os CF-e-SAT, basta o contribuinte acompanhar, via sistema da SEFAZ na Internet, a recepção correta dos mesmos.

Além disso, os contribuintes obrigados ao envio da Escrituração Fiscal Digital (EFD) fazem a escrituração do CF-e-SAT de modo similar ao da Nota Fiscal Eletrônica (NF-e), muito mais simples que a escrituração dos documentos fiscais em papel (Nota Fiscal modelo 1 e Cupom Fiscal).

O SAT não possui os conceitos de Redução Z e de Leitura X. Assim, também não existe escrituração para estes documentos no SAT.

Não, pois o SAT envia automaticamente os arquivos de CF-e-SAT gerados. É necessário apenas que o contribuinte acompanhe a recepção dos cupons eletrônicos junto ao sistema da Sefaz.

A Nota Fiscal de Consumidor Eletrônica – NFC-e – é um documento emitido e armazenado eletronicamente por contribuinte credenciado pela Secretaria da Fazenda, de existência apenas digital, cuja validade jurídica é garantida pela assinatura digital do emitente e pela Autorização de Uso concedida pela Secretaria da Fazenda, com o intuito de documentar as operações comerciais de venda presencial ou venda para entrega em domicílio a consumidor final (pessoa física ou jurídica) em operação interna e sem geração de crédito de ICMS ao adquirente.

Para mais informações visite o sítio da NFCe: http://www.nfce.fazenda.sp.gov.br/NFCePortal/Default.aspx

Em São Paulo o contribuinte poderá optar entre as duas soluções, uma não exclui a outra, o contribuinte, no entanto, se for utilizar a NFC-e deve possuir pelo menos um SAT ativo como contingência da NFC-e. Existe previsão na Portaria CAT 147 de 2012 que trata do SAT permitindo ao contribuinte optar por emitir NF-e (modelo 55) ou NFC-e (modelo 65) nas hipóteses em que a legislação prevê a emissão de Cupom Fiscal, ao invés de emitir CF-e-SAT. Assim, o contribuinte obrigado à emissão de CF-e-SAT poderá, alternativamente, emitir NF-e ou NFC-e.

Base legal: Artigos 28 e 28-A da Portaria CAT 147 de 2012 e § 6º do Artigo 2° da Portaria CAT 12, de 04-02-2015.

Não, pois o CF-e-SAT destina-se a registrar operações de circulação de mercadorias no varejo, substituindo o Cupom Fiscal emitido pelo Emissor de Cupom Fiscal, e a Nota Fiscal de Venda a Consumidor, ambos em papel. Para operações entre contribuintes do ICMS, deve-se emitir a NF-e.

Há uma exceção dada pelo RICMS em seu artigo 285-A, § 2º, porém somente como contingência da NF-e, ou seja, somente pode ser utilizado nesse caso específico. Consulte o referido artigo para mais informações.

Não, pois o equipamento SAT destina-se a gerar apenas o CF-e-SAT.

O contribuinte obrigado à emissão de CF-e-SAT poderá optar por emitir NF-e (modelo 55) ou NFC-e (modelo 65), nas hipóteses em que a legislação prevê a emissão de Cupom Fiscal por meio de equipamento Emissor de Cupom Fiscal.

Base Legal: Artigo 28 da Portaria CAT Portaria CAT-147 de 05-11-2012

A obrigatoriedade do SAT não interfere na obrigatoriedade da NF-e.

A NF-e pode substituir o CF-e, porém o CF-e não pode substituir a NF-e, pois o CF-e-SAT destina-se a registrar operações de circulação de mercadorias no varejo, substituindo o Cupom Fiscal, emitido pelo

Emissor de Cupom Fiscal, e a Nota Fiscal de Venda a Consumidor, ambos em papel. Para operações entre contribuintes do ICMS, deve-se emitir a NF-e.

Há uma exceção dada pelo RICMS em seu artigo 285-A, § 2º, porém somente como contingência da NF-e, ou seja, somente pode ser utilizado nesse caso específico. Consulte o referido artigo para mais informações.

É permitida a emissão de Nota Fiscal Eletrônica - NF-e, modelo 55, englobando todas as saídas realizadas em cada período de apuração destinadas ao mesmo contribuinte acobertadas por Cupom Fiscal Eletrônico - CF-e-SAT, modelo 59, de acordo com a disciplina da Portaria CAT 106/15.

O CF-e-SAT emitido e referenciado na NF-e deve ser escriturado normalmente.

Consulte a Portaria CAT 106/15 para mais informações.

O CF-e-SAT não substitui a Nota Fiscal, modelo 1 e 1-A e não interfere na obrigatoriedade de emitir Nota Fiscal, modelo 1 e 1-A ou NF-e.

Após o início da obrigatoriedade do CF-e-SAT o contribuinte deve seguir o disposto na Portaria CAT 147 de 2012, a única previsão de emissão da Nota Fiscal de Venda a Consumidor, modelo 2, é no caso de impossibilidade de emissão do CF-e-SAT por motivo de força maior ou caso fortuito, conforme disposto no artigo 26 da Portaria CAT 147 de 2012.

O SAT não necessita estar conectado à internet durante as operações. Os cupons fiscais eletrônicos são emitidos e armazenados no SAT e quando conectado à Internet são enviados automaticamente pelo equipamento.

Caso o contribuinte esteja impossibilitado de conectar o SAT à Internet por tempo indeterminado, ele deverá transmitir as cópias de segurança via upload nos sistemas da SEFAZ (transmissão em contingência).

O contribuinte, no entanto, deve ficar atento para não deixar o equipamento desconectado da internet por um período maior que o estipulado pela Sefaz, caso contrário o equipamento se bloqueará.

Para consultar de quanto em quanto tempo o SAT se bloqueia, consulte as parametrizações do SAT (mais informações: http://www.fazenda.sp.gov.br/guia/sat/consulta_parametro.shtm)

O SAT poderá ser transportado para um ponto de internet, para que os Cupons eletrônicos sejam transmitidos, conforme a Portaria CAT 147/12 nos artigo 6º-A e 24, II e parágrafo único.

Aconselhamos a leitura dos artigos 24,25, 26 e 28 da Portaria CAT-147, de 05-11-2012.

Através da consulta, pela internet, dos CF-e-SAT recebidos pelo sistema de retaguarda da Sefaz. Além disso, o equipamento SAT informa ao Aplicativo Comercial quais CF-e-SATs não foram transmitidos à Sefaz através da função ConsultarStatusOperacional.

Também é possível utilizar a consulta de lotes via Webservice. Consulte o Manual para Consultar Lotes enviados via Webservice para mais informações: http://www.fazenda.sp.gov.br/sat/duvidas_frequentes/contribuintes.asp#ConsLotes

Será considerado inábil o CF-e-SAT emitido e não transmitido ao ambiente de processamento de dados da Secretaria da Fazenda em até 10 (dez) dias contados da data da ocorrência da operação. Ou seja, você deve enviar a cópia antes que o CF-e-SAT seja considerado inábil.

Base Legal: Inciso I do artigo 13 da Portaria CAT Portaria CAT-147 de 05-11-2012

Consulte a Seção VI - Dos Procedimentos de Contingência Portaria CAT-147, de 05-11-2012.

Verifique se o SAT está bloqueado através dos LEDs do equipamento (para mais informações verifique o manual do equipamento).

O SAT pode ser bloqueado nas seguintes situações:

Caso o SAT fique sem conexão por um período maior de tempo do que o definido pela Sefaz ele se bloqueará. Nesse caso, basta conectar o SAT à internet para que ele se desbloqueie. É possível

Consultar o tempo através da função "Consultar Parâmetros Equipamento SAT".

O contribuinte pode bloquear o SAT através do sistema, caso, por exemplo, precise fechar o estabelecimento por um determinado tempo. Para desbloquear, deve acessar o site da Sefaz e utilizar a função "Bloquear e desbloquear equipamento SAT", conectar o SAT a internet e seguir o manual de instruções do equipamento para finalizar o desbloqueio.

A Sefaz pode bloquear o SAT de ofício. Para verificar se o SAT foi bloqueado pela Sefaz, verifique a situação do equipamento através da função "Visualizar equipamento SAT".

Para mais informações sobre o uso do sistema consulte o Guia do Usuário.

Para consultar de quanto em quanto tempo o SAT se bloqueia, consulte as parametrizações do SAT (mais informações: http://www.fazenda.sp.gov.br/guia/sat/consulta_parametro.shtm)

Sim, desde que o equipamento SAT não tenha sido ativado previamente ou encontre-se em situação "Vinculado a Contribuinte" ou "Desativado". Caso o SAT esteja em situação "Ativo", "bloqueado pelo contribuinte", "bloqueado pela Sefaz" ou "Desativação Solicitada" o contribuinte deve desativar o SAT conforme artigo 4º da Portaria CAT 147 de 2012.

Para mais informações sobre a desativação, consulte o Guia do Usuário através do link: http://www.fazenda.sp.gov.br/guia/default.shtm.

O processo completo para colocar o equipamento em funcionamento divide-se em: vincular o CNPJ no SGRSAT, ativar o SAT e associar o Aplicativo Comercial ao SAT.

Caso o contribuinte tenha apenas vinculado o Número de Série ao CNPJ (situação do equipamento for "V n n b n " e não tiver realizado a ativação, não é necessário "desvincular" o número de série. Se a vinculação tiver sido feita para o CNPJ errado, basta vincular ao CNPJ correto. Ou se desejar passar ou vender o equipamento para outro contribuinte é necessária apenas realizar nova vinculação. Também não é possível desativar o equipamento, pois o mesmo não está ativo.

ATENÇÃO: A desativação não se presta para os casos de perda, furto, roubo ou o dano irreparável do SAT (nesse caso deve ser seguido o disposto no Artigo 7º da Portaria CAT 147 de 2012)

Caso o equipamento tenha sido ativado, deve-se fazer a associação de assinatura do Aplicativo Comercial ao SAT e em seguida desativar o SAT. Para informações sobre a desativação consulte o link: http://www.fazenda.sp.gov.br/guia/sat/desativacao.shtm

Se o equipamento já estiver completamente ativo, inclusive tenha sido feita a associação do Aplicativo Comercial ao SAT, deve-se desativar o SAT. Para informações sobre a desativação consulte o link: http://www.fazenda.sp.gov.br/guia/sat/desativacao.shtm

Para saber se o equipamento está com situação "Vinculado ao Contribuinte" ou outra situação, utilize a função "visualizar equipamento SAT". Para passo a passo dessa função, consulte o Guia do usuário: http://www.fazenda.sp.gov.br/guia/sat/visualizacao.shtm

Base Legal: Artigo 4º da Portaria CAT 147 de 2012.

Vinculei ao CNPJ errado o que faço?

Não existe "desvinculação" do SAT.

O processo completo para colocar o equipamento em funcionamento divide-se em: vincular o CNPJ no SGRSAT, ativar o SAT e associar o Aplicativo Comercial ao SAT.

Caso o contribuinte tenha apenas vinculado o Número de Série ao CNPJ (situação do equipamento for "V n n b n " e não tiver realizado a ativação, não é necessário "desvincular" o número de série. Se a vinculação tiver sido feita para o CNPJ errado, basta vincular ao CNPJ correto. Ou se desejar passar ou vender o equipamento para outro contribuinte é necessária apenas realizar nova vinculação.

Caso o equipamento tenha sido ativado, deve-se fazer a associação de assinatura do Aplicativo Comercial ao SAT e em seguida desativar o SAT. Para informações sobre a desativação consulte o link: http://www.fazenda.sp.gov.br/guia/sat/desativacao.shtm

Se o equipamento já estiver completamente ativo, inclusive tenha sido feita a associação do Aplicativo Comercial ao SAT, deve-se desativar o SAT. Para informações sobre a desativação consulte o link: http://www.fazenda.sp.gov.br/guia/sat/desativacao.shtm

Para saber se o equipamento está com situação "Vinculado ao Contribuinte" ou outra situação, utilize a função "visualizar equipamento SAT". Para passo a passo dessa função, consulte o Guia do usuário: http://www.fazenda.sp.gov.br/guia/sat/visualizacao.shtm

O programa AC deve ser obtido junto a fornecedores de mercado, não havendo previsão para a Sefaz disponibilizar um AC gratuito.

Consulte os desenvolvedores cadastrados no sítio do SAT: http://www.fazenda.sp.gov.br/sat/

O contribuinte pode trocar de Aplicativo Comercial ou Desenvolvedor de Aplicativo Comercial realizando novamente o procedimento de vincular o Aplicativo Comercial ao SAT, de maneira similar ao que foi feito na ativação.

Para mais informações, consulte o Passo 39 a 41 do Guia do Usuário – "Da Aquisição do SAT à Vinculação do Aplicativo Comercial ao SAT" n nk : http://www.fazenda.sp.gov.br/guia/sat/aquisicao.shtm

Quando o CF-e é gerado o Aplicativo Comercial recebe uma cópia de segurança e conforme disposto na Especificação de Requisitos do SAT, o Aplicativo Comercial deve armazenar essas cópias em pastas descritas na documentação fornecida pelo desenvolvedor do AC ao usuário do AC. Essas cópias de segurança podem ser utilizadas para realizar a escrituração.

Alternativamente, pode ser utilizada a consulta de lotes para fazer o download dos XML dos lotes de CF-e.

Para mais informações de como realizar essa consulta acesse o Guia do Usuário: http://www.fazenda.sp.gov.br/guia/sat/consulta_lotes.shtm

No momento, não existe funcionalidade para fazer o download:

De todos os xml de um determinado período de uma única vez.

Dos Cf-e individualmente, ao invés do lote.

É possível utilizar a consulta por Webservice, porém é importante notar que essa consulta não retorna se os cupons forem processados com inconsistência. Para mais informações sobre como fazer a consulta via Webservice, consulte o Manual para Consultar lotes enviados via Webservice: http://www.fazenda.sp.gov.br/sat/duvidas_frequentes/contribuintes.asp#ConsLotes

Os CF-e com redução de base de cálculo devem ser emitidos com CST 20 e alíquota efetiva, ou seja, de modo que o valor do ICMS no CF-e considere a redução da base de cálculo. A escrituração deve ser feita com a mesma alíquota e CST do CF-e.

A escrituração dos CF-e-SAT emitidos deverá ser realizada conforme disposições aplicáveis à EFD presentes na "Seção V – Da Escrituração do CF-e-SAT do capítulo II – Do CF-e-SAT " Portaria 147/2012, com base nas cópias de segurança enviadas pelo equipamento SAT ao Aplicativo Comercial do contribuinte.

A escrituração dos CF-e-SAT emitidos deverá ser realizada conforme disposições presentes na "Seção V – Da Escrituração do CF-e-SAT do capítulo II – Do CF-e-SAT " Portaria 147/2012, com base nas cópias de segurança enviadas pelo equipamento SAT ao Aplicativo Comercial do contribuinte.

Os CF-e-SAT emitidos poderão ser registrados no livro Registro de Saídas, conforme previsto no § 2º do artigo 215 do Regulamento do ICMS, em conjunto ou individualmente. Para detalhes a respeito da escrituração no livro de saída, recomenda-se a leitura dos artigos 18 a 22 da Portaria CAT 147/12.

Tratando-se de contribuinte sujeito as normas do "Simples Nacional", o mesmo fica dispensado do

cumprimento das obrigações acessórias da Portaria CAT 147 de 2012 relativas à escrituração e ao registro de informações em livros fiscais que o mesmo não esteja obrigado a adotar.

Para facilitar a escrituração do contribuinte, o Sistema de Gestão e Retaguarda do SAT (SGR-SAT) disponibilizará uma funcionalidade para consulta de um relatório de apoio à escrituração. O relatório consolidará os dados de CF-e-SAT recepcionados e processados pelo SGR-SAT, servindo como uma referência para a escrituração do contribuinte. Os dados do relatório deverão ser complementados pelo contribuinte, caso existam cupons emitidos e não transmitidos, ou cupons processados com erro.

Os contribuintes obrigados à EFD deverão observar a disciplina específica da EFD referente à escrituração de documentos fiscais cancelados. Em caso de cancelamento do CF-e-SAT na EFD deve-se escriturar apenas o CF-e de movimento com código 02 – Cancelado. Informar somente os campos: REG, COD_MOD, COD_SIT, NUM_CFE, NR_SAT e CHV_CFE. Não precisa escriturar o CF-e-SAT de cancelamento.

No caso de contribuintes não obrigados à EFD, o CF-e-SAT cancelado deverá ser registrado no livro Registro de Saídas, sem qualquer valor monetário, devendo ser informados somente os campos relativos à data de emissão, ao número do equipamento SAT, ao número do CF-e-SAT cancelado e do de cancelamento, e

Constar a expressão "CF-e-SAT cancelado" no campo "Observações".

Tratando-se de contribuinte sujeito as normas do "Simples Nacional", o mesmo fica dispensado do

cumprimento das obrigações acessórias da Portaria CAT 147 de 2012 relativas à escrituração e ao registro de informações em livros fiscais que o mesmo não esteja obrigado a adotar.

Deve ser emitida Nota Fiscal relativa à entrada de mercadoria devolvida em virtude de garantia ou troca nos termos do artigo 452 do Regulamento do ICMS. E a Nota Fiscal deverá ser escriturada no livro Registro de Entradas, consignando- se, no campo "Observações", a data e emissão e o número de chave de acesso do CF-e-SAT.

Base legal: Artigo 21 da Portaria CAT 147 de 2012.

A consulta pode ser feita através da função Consulta de lotes, disponível no Sistema de Gestão e Retaguarda do SAT (SGRSAT). Para mais informações de como realizar essa consulta acesse o Guia do Usuário: http://www.fazenda.sp.gov.br/guia/sat/consulta_lotes.shtm

É possível utilizar a consulta por Webservice, porém é importante notar que essa consulta não retorna se os cupons forem processados com inconsistência. Para mais informações sobre como fazer a consulta via Webservice, consulte o Manual para Consultar lotes enviados via Webservice: http://www.fazenda.sp.gov.br/sat/duvidas_frequentes/contribuintes.asp#ConsLotes

No caso do PIS/Pasep e da Cofins, os valores registrados no CF-e-SAT devem ser escriturados conforme orientações da Receita Federal do Brasil, órgão responsável por estes tributos.

A taxa de entrega deve ser informada no campo vAcresSubtot (ID: W21) como Valor de Acréscimo sobre Subtotal. O valor desse campo será distribuído pelo SAT proporcionalmente ao valor de cada item, já considerado o desconto ou acréscimo do item.

No CF-e-SAT, os contribuintes optantes do Simples Nacional, devem utilizar o CSOSN conforme o tipo de produto e operação.

Não é necessário preencher alíquota nos seguintes CSOSN:

102- Tributada pelo Simples Nacional sem permissão de crédito.

300 – Imune

500 – ICMS cobrado anteriormente por substituição tributária (substituído) ou por antecipação

400 - Não tributado (a partir de 01.01.2016)

No caso do CSOSN 900 (Outros) é necessário preencher a alíquota e deve ser preenchida de acordo com o produto e operação.

O CF-e-SAT, até pode ser emitidos para destinatário contribuinte do ICMS (e servir como comprovante de despesas, etc.), mas não pode, de forma alguma, ser utilizado para o lançamento de crédito do ICMS eventualmente admitido pela aquisição.

Base Legal: Artigo 212-O do RICMS/2000. RESPOSTA À CONSULTA TRIBUTÁRIA 5315/2015, de 21 de Agosto de 2015.

Consulte Orientações de Preenchimento de Campos do Leiaute do CF-e-SAT disponível no sítio do SAT: http://www.fazenda.sp.gov.br/sat/duvidas_frequentes/contribuintes.asp

O Sintegra não foi alterado para receber o CF-e-SAT, modelo 59.

Lembrando que o n b n j à n " N n " n n obrigações acessórias da Portaria CAT 147 de 2012 relativas à escrituração e ao registro de informações em livros fiscais que o mesmo não esteja obrigado a adotar.

Tanto os contribuintes obrigados à EFD, como os não obrigados, deverão escriturar os cupons fiscais eletrônicos que foram emitidos, mesmo os processados com erro (CF-e-SAT inábil).

Tratando-se de contribuinte sujeito às normas do "Simples Nacional", o mesmo fica dispensado do cumprimento das obrigações acessórias da Portaria CAT 147 de 2012 relativas à escrituração e ao registro de informações em livros fiscais que o mesmo não esteja obrigado a adotar.

Como exemplos de cupons inábeis, cita-se os seguintes tipos de erros:

CF-e emitido com erro por motivo de bug no equipamento SAT;

CF-e emitido e não transmitido ao ambiente de processamento de dados da Secretaria da Fazenda em até 10 (dez) dias contados da data da ocorrência da operação;

CF-e emitido por contribuinte em situação cadastral diferente de ativo.

Para mais informações sobre o que pode causar o erro: verifique o código/número do erro. Esse dado aparece na consulta de lotes (para informações de como consultar lotes acesse o link: http://www.fazenda.sp.gov.br/guia/sat/consulta_lotes.shtm),também pode ser usada a ConsultaSumarizada de CF-e-SAT com erro. De posse desse número, entre em http://www.fazenda.sp.gov.br/sat/duvidas_frequentes/contribuintes.asp e consulte as perguntas frequentes de contribuintes, nesse documento há uma listagem dos erros mais comuns e instruções para cada caso.

Conforme informado no Guia do Usuário - Consulta de Lotes (disponível no link: http://www.fazenda.sp.gov.br/guia/sat/consulta_lotes.shtm), a consulta de lotes pode retornar os seguintes resultados de processamento de lotes:

Para processamento: lote recebido, porém aguarda fila para ser processado.

Em processamento: lote recebido, cupons sendo processados.

Processado com sucesso: lote recebido; todos os cupons foram processados com sucesso.

Processado com inconsistência: lote recebido, porém, contêm pelo menos 1 cupom processado com erro.

Lote Inválido: lote rejeitado por erro. Será mostrado na consulta a descrição do erro encontrado no lote.

Com exceção: erro no processamento de lotes; o contribuinte deverá informar o problema ao fisco para que este providencie correção do sistema.

Verifique qual o resultado processamento do lote, entre em www.fazenda.sp.gov.br/sat/duvidas_frequentes/contribuintes.asp e consulte as perguntas frequentes de contribuintes, nesse documento há uma listagem dos erros mais comuns e instruções para cada caso.

No caso de lote em processamento ou para processamento durante muito tempo, por gentileza, nos encaminhe pelo Fale Conosco o Número de Série do Equipamento com problema e as datas em que esse problema aparece. Informamos que enquanto os CF-e-SAT não forem processados não serão considerados para fins crédito da Nota Fiscal Paulista, sendo que em caso de reclamação de consumidor, o contribuinte poderá ser autuado.

A escrituração, no entanto, independente do resultado do processamento dos lotes deve ser feita com base nas cópias de segurança dos CF-e-SAT que o SAT envia para o Aplicativo Comercial.

O " x ã " n h rro no sistema da SEFAZ durante o processamento de lotes. O contribuinte deverá informar o problema ao fisco para que este providencie correção do sistema. Por gentileza, nos encaminhe pelo Fale Conosco o Número de Série do Equipamento com problema e as datas em que esse problema aparece.

Informamos que enquanto os CF-e-SAT não forem processados não serão considerados para fins crédito da Nota Fiscal Paulista, sendo que em caso de reclamação de consumidor, o contribuinte poderá ser autuado.

Também é aconselhável tentar enviar o lote via contingência manual, para mais informações, consulte o Guia do Usuário: http://www.fazenda.sp.gov.br/guia/sat/envio_manual.shtm

A escrituração, no entanto, independente do resultado do processamento dos lotes deve ser feita com base nas cópias de segurança dos CF-e-SAT que o SAT envia para o Aplicativo Comercial.

O lote inválido ocorre quando o sistema rejeita o lote devido a algum problema no mesmo. Nesse caso, os cupons ficam armazenados no SAT e o equipamento tentará retransmiti-los posteriormente num novo lote. Caso o novo lote seja processado como "lote inválido", entre em contato com o fabricante do equipamento.

Também é aconselhável tentar enviar o lote via contingência manual, para mais informações, consulte o Guia do Usuário: http://www.fazenda.sp.gov.br/guia/sat/envio_manual.shtm

Informamos que enquanto os CF-e-SAT não forem processados não serão considerados para fins crédito da Nota Fiscal Paulista, sendo que em caso de reclamação de consumidor, o contribuinte poderá ser autuado.

A escrituração, no entanto, independente do resultado do processamento dos lotes deve ser feita com base nas cópias de segurança dos CF-e-SAT que o SAT envia para o Aplicativo Comercial.

Verifique se os equipamentos de borda entre a rede local e a Internet devem permitir a livre comunicação com:

Qualquer endereço pertencente ao domínio "fazenda.sp.gov.br" na porta HTTPS (TCP-443);

Qualquer endereço pertencente ao domínio "rnp.br" e "ntp.br" na porta NTP (UDP-123).

Entende-se por equipamentos de bordas os firewalls, roteadores, Proxy's, UTM, IPS, ou qualquer outro dispositivo que implemente o conceito de filtro de pacotes e que possam impedir tais comunicações.

Caso o problema persistir, entre em contato com o fabricante do equipamento.

Também é aconselhável tentar enviar o lote via contingência manual, para mais informações, consulte o Guia do Usuário: http://www.fazenda.sp.gov.br/guia/sat/envio_manual.shtm

Informamos que enquanto os CF-e-SAT não forem processados não serão considerados para fins crédito da Nota Fiscal Paulista, sendo que em caso de reclamação de consumidor, o contribuinte poderá ser autuado.

Verifique o código/número do erro do cupom, esse dado pode ser consultado na consulta de lotes (para informações de como consultar lotes acesse o link:

http://www.fazenda.sp.gov.br/guia/sat/consulta_lotes.shtm), também pode ser usada a Consulta Sumarizada de CF-e-SAT com erro.

De posse desse número, entre em http://www.fazenda.sp.gov.br/sat/duvidas_frequentes/contribuintes.asp e consulte as perguntas frequentes de contribuintes, nesse documento há uma listagem dos erros mais comuns e instruções para cada caso.

Se necessitar em contato com a SEFAZ, por gentileza, envie qual o erro apresentado no CF-e-SAT, o número de série do equipamento, recibo do lote e pelo menos uma chave de acesso que consta esse erro.

Não existe procedimento para regularizar o CF-e-SAT enviado após o prazo de 10 dias e processado com o

Erro "276 – diferença de dias entre a data de emissão e de recepção maior que o prazo legal". Esse CF-e-SAT será considerado inábil, porém, deverá ser escriturado e o imposto recolhido. Para mais informações a respeito da escrituração, consulte nas Perguntas Frequentes de Contribuintes a seção "Escrituração de cf-e-sat inábil ou invalidado – Lotes não processados com sucesso". Informamos que o CF-e-SAT enviado após o prazo de 10 dias não será considerado para fins crédito da Nota Fiscal Paulista, sendo que em caso de reclamação de consumidor, o contribuinte poderá ser autuado.

Base Legal: Artigo 13 da Portaria CAT 147 de 2012.

Verifique se o equipamento:

Está conectado à internet;

Se os equipamentos de borda entre a rede local e a Internet permitir a livre comunicação com:

o Qualquer endereço pertencente ao domínio "fazenda.sp.gov.br" na porta HTTPS (TCP-443);

o Qualquer endereço pertencente ao domínio "rnp.br" e "ntp.br" na porta NTP (UDP-123).

Obs. Entende-se por equipamentos de bordas os firewalls, roteadores, Proxy's, UTM, IPS, ou qualquer outro dispositivo que implemente o conceito de filtro de pacotes e que possam impedir tais comunicações.

No log do equipamento é possível verificar se o mesmo está conseguindo sincronizar o relógio com o servidor NPT (para mais informações de como consultar, consulte o manual do equipamento ou entre em contato com o seu fabricante) e outros erros que podem ajudar a entender o motivo do problema.

Caso não for problema de relógio falta de sincronia no relógio, nem problema na conexão de internet, entre em contato com o fabricante.

Se houver necessidade de entrar em contato com a SEFAZ, encaminhe, no mínimo, o número de série do equipamento, o CNPJ do contribuinte, o período em que ocorre o erro e a numeração dos CF-e-SAT.

Se o SAT rejeitou os dados enviados pelo Aplicativo Comercial então não foi utilizada numeração, pois não foi gerado o CF-e-SAT. O equipamento SAT é que numera os CF-e-SAT e a contagem somente sofre acréscimo se o CF-e for gerado. Para a escrituração deve ser utilizada a numeração do CF-e (presente no XML) e não a numeração dada pelo Aplicativo Comercial.

Note que este caso é diferente do caso do CF-e gerado e processado com erro na retaguarda, pois nesse caso embora também não haja descontinuidade da numeração do CF-e, como o CF-e foi gerado deve haver escrituração do mesmo.

Caso verifiquem que o equipamento, por erro, pulou a numeração, envie mensagem pelo Fale Conosco, com o número de série do equipamento, CNPJ do contribuinte e numeração que foi pulada. Informem na mensagem que foi verificado que é um caso de problema no equipamento.

Até o momento encontram-se publicados

O Ajuste que autoriza os Estados de Alagoas, Ceará, Minas Gerais, Paraná e São Paulo a instituírem o Cupom Fiscal Eletrônico (CF-e-SAT) em substituição ao Cupom Fiscal emitido por equipamento Emissor de Cupom Fiscal (ECF) (Ajuste Sinief nº 11 de 24 de setembro de 2010 e alterações);

O Decreto nº 56.587 de 24 de dezembro de 2010 altera dispositivos do Regulamento do ICMS – RICMS relativos a Documentos Fiscais Eletrônicos – DFE, e introduz a figura do Cupom Fiscal Eletrônico – CF-e;

O Manual de Orientação do SAT (Ato Cotepe n.º 32/2011, e alterações);

O leiaute do CF-e-SAT e as especificações técnicas para fabricação e desenvolvimento do equipamento SAT (Ato Cotepe n.º 33/2011, e alterações);

O Manual de Registro do Modelo do equipamento SAT (Ato Cotepe 6/2012, e alterações);

A disciplina relativa à utilização pelo contribuinte do SAT para fins de emissão do CF-e-SAT (Ato Cotepe 9/2012, e alterações);

O Roteiro de Análise para testes de modelo de equipamento pelos Órgãos Técnicos (Despacho do Secretário Executivo do CONFAZ Nº 108, 13/06/2014).

Portaria que dispõe sobre a emissão do CF-e-SAT, por meio do equipamento SAT, e a obrigatoriedade de sua emissão, pelos contribuintes do Estado de São Paulo (Portaria CAT 147 de 05/11/2012, e alterações).

Portaria que dispõe sobre o cadastro de empresa desenvolvedora de programas aplicativos de comunicação com o Sistema Autenticador e Transmissor - SAT de Cupons Fiscais Eletrônicos - CF-e-SAT (Portaria CAT 103, de 09-09-2014).

A legislação pode ser consultada na página do projeto SAT no sítio da Sefaz/SP, em www.fazenda.sp.gov.br/sat.

As penalidades estão listadas no Artigo 527 do RICMS.

As informações relativas ao projeto SAT-CF-e no Estado de São Paulo são divulgadas por meio do site www.fazenda.sp.gov.br/sat.

Mande suas dúvidas pelo Fale Conosco:

1) Acesse a página do SAT: http://www.fazenda.sp.gov.br/sat/

Consulte o sítio da NFC-e: http://www.nfce.fazenda.sp.gov.br/NFCePortal/Default.aspx

Rede local é o nome usado em instalações que permitem a troca de dados entre dois ou mais dispositivos a ela conectados. As redes locais podem estar conectadas à Internet e neste caso necessitam de um equipamento chamado Roteador para realizar essa interligação.

Aplicativo Comercial

Autoridade Certificadora que gerencia (emite e revoga) certificados digitais de equipamentos SAT (provida pela própria SEFAZ)

Certificado Digital emitido pela Autoridade Certificadora credenciada pela Infraestrutura de Chaves Públicas Brasileira – ICP-Brasil.

Arquivo de Dados do Cupom Fiscal Eletrônico - SAT.

Número gerado pelo Equipamento SAT para ser impresso no extrato do CF-e e possibilitar a consulta da veracidade do CF-e pelos consumidores

Senha definida pelo contribuinte no software de ativação do Equipamento SAT

CRT (Identity Certificate) é o arquivo do Certificado Digital. Arquivo fornecido pela Autoridade Certificadora após aceitação de um CSR.

Certificate Signing Request. Arquivo de texto gerado pelo processo do SAT, contendo as informações para a solicitação do seu Certificado Digital. Este arquivo é enviado pelo requerente à Autoridade Certificadora com a intenção de obter um certificado digital.

Arquivo com registros detalhados das operações realizadas pelo SAT

Network Time Protocol

Assinatura Digital realizada com o certificado ICP BRASIL do fabricante do equipamento SAT-CF-e de um número aleatório gerado pelo fisco e enviado de modo seguro ao Fabricante do equipamento SAT para identificação única dos equipamentos SAT durante a comunicação com o fisco.

Número aleatório gerado pelo AC e utilizado na comunicação com o Equipamento SAT, de forma a verificar o sucesso do processamento das informações enviadas pelo SAT

Número sequencial gerado pelo Equipamento SAT para identificar cada CF-e

Object Indentifier. Sequência numérica única usada para identificação de objetos. Neste documento, OIDs são usados para identificar atributos do certificado digital padrão x.509.

Sistema de Autenticação e Transmissão de Cupom Fiscal Eletrônico - SAT

Secretaria da Fazenda da respectiva Unidade Federada

Programa, disponibilizado pelo fabricante do SAT-CF-e e em arquivo único, responsável por todas as funcionalidades do SAT.

Transferência Eletrônica de Fundos, amplamente utilizada em operações de débito e crédito através de cartões.

Intervalo de tempo aceito para retorno de uma função. Após esgotado, a função é considerada como malsucedida.

Capacidade do Equipamento SAT de registrar a data e a hora de uma operação com seu mecanismo interno de relógio.

Endereço eletrônico para comunicação com a SEFAZ. Por exemplo: http://www.fazenda.sp.gov.br

Serviços disponibilizados pelo fisco que, através de sua estrutura tecnológica, possibilitam a troca de informações entre o SAT e o fisco.

CFOP - Código Fiscal de Operações e Prestações. Criado pelo CONVÊNIO S/Nº, DE 15 DE DEZEMBRO DE 1970. Visa aglutinar em grupos homogêneos nos documentos e livros fiscais, nas guias de informação e em todas as análises de dados, as operações e prestações realizadas pelos contribuintes do Imposto sobre Produtos Industrializados - IPI e do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação - ICMS. No caso do CF-e-SAT deve ser preenchido o CFOP conforme leiaute do CF-e-SAT disposto na Especificação Técnica de Requisitos do SAT.